Phân biệt cho thuê tài sản và kinh doanh dịch vụ lưu trú năm 2026: Cách khai thuế đúng, tránh bị truy thu

Thời gian gần đây, rất nhiều cá nhân, hộ gia đình đang cho thuê nhà, phòng trọ, căn hộ, homestay rơi vào tình trạng hoang mang khi đi kê khai thuế: người thì bị yêu cầu điều chỉnh hồ sơ, người thì lo bị truy thu vì “khai sai loại hình”. Nguyên nhân chủ yếu đến từ việc không phân biệt đúng giữa cho thuê tài sản và kinh doanh dịch vụ lưu trú.

Bài viết này được xây dựng theo cách đơn giản nhất để người không học kế toán, không rành pháp luật vẫn có thể đọc – hiểu – làm đúng, áp dụng ngay cho năm 2025 và đặc biệt là giai đoạn chuyển tiếp sang chính sách thuế 2026.

Nội dung bài viết chia làm 3 phần lớn. Bạn nên đọc lần lượt từ đầu đến cuối để tránh hiểu nhầm từng đoạn riêng lẻ.

PHẦN 1: PHÂN BIỆT CHO THUÊ TÀI SẢN VÀ KINH DOANH DỊCH VỤ LƯU TRÚ (HIỂU ĐÚNG NGAY TỪ ĐẦU)

1. Cho thuê tài sản là gì?

Cho thuê tài sản là hoạt động cá nhân hoặc hộ gia đình cho thuê nhà, phòng, mặt bằng, kho bãi, nhà xưởng theo hợp đồng thuê ổn định, dài hạn, không kèm theo dịch vụ phục vụ khách lưu trú.

Các dấu hiệu nhận biết cho thuê tài sản:

- Cho thuê theo tháng, theo quý hoặc theo năm

- Có hợp đồng thuê rõ ràng

- Người thuê tự sinh hoạt, tự quản lý

- Không có dọn phòng hằng ngày

- Không lễ tân, không đăng ký khách lưu trú

Ví dụ 1: Anh Nam cho sinh viên thuê phòng trọ 3.500.000 đồng/tháng, hợp đồng ký 1 năm, người thuê tự ở, tự sinh hoạt. Đây là cho thuê tài sản.

Ví dụ 2: Chị Hạnh cho công ty thuê mặt bằng mở cửa hàng thời hạn 3 năm, thanh toán theo quý. Đây là cho thuê tài sản.

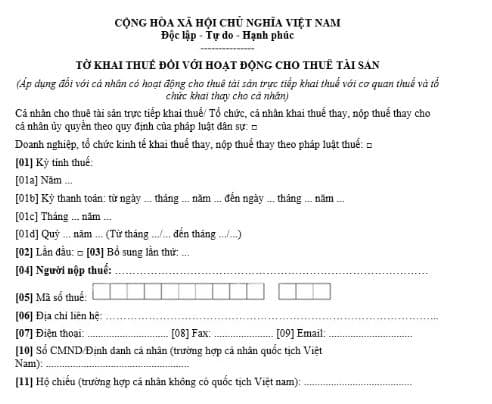

Những trường hợp này thực hiện kê khai theo tờ khai thuế cho thuê tài sản mẫu 01/TTS.

2. Kinh doanh dịch vụ lưu trú là gì?

Theo quy định tại Luật Du lịch 2017 và Phụ lục I Thông tư 40/2021/TT-BTC, dịch vụ lưu trú bao gồm các hoạt động cung cấp cơ sở lưu trú ngắn hạn cho khách du lịch, khách vãng lai hoặc cung cấp lưu trú kèm dịch vụ.

Dấu hiệu nhận biết kinh doanh dịch vụ lưu trú:

- Cho thuê theo ngày, theo giờ

- Có dọn phòng, thay ga, vệ sinh định kỳ

- Có quản lý khách, đăng ký lưu trú

- Có thể kèm dịch vụ ăn uống, giải trí

Ví dụ 3: Một căn hộ cho thuê theo ngày qua nền tảng online, có người dọn phòng sau mỗi lượt khách. Đây là kinh doanh dịch vụ lưu trú.

Ví dụ 4: Nhà ở vừa cho khách du lịch thuê ngắn ngày, vừa phục vụ ăn sáng. Đây là kinh doanh dịch vụ lưu trú.

Lưu ý rất quan trọng: Không căn cứ vào tên gọi (phòng trọ, homestay, căn hộ), mà căn cứ vào cách vận hành thực tế.

PHẦN 2: THUẾ PHẢI NỘP – CÔNG THỨC TÍNH – VÍ DỤ CỤ THỂ

1. Thuế đối với kinh doanh dịch vụ lưu trú năm 2025

Trong năm 2025, hộ kinh doanh, cá nhân kinh doanh dịch vụ lưu trú phải nộp:

- Thuế giá trị gia tăng (GTGT): 5%

- Thuế thu nhập cá nhân (TNCN): 5%

Tổng tỷ lệ thuế: 10% trên doanh thu.

Công thức tính:

Thuế GTGT = Doanh thu × 5%

Thuế TNCN = Doanh thu × 5%

Ví dụ 5: Doanh thu lưu trú năm 2025 là 600 triệu đồng.

- GTGT = 600.000.000 × 5% = 30.000.000

- TNCN = 600.000.000 × 5% = 30.000.000

Tổng thuế phải nộp: 60.000.000 đồng.

2. Thuế cho thuê tài sản từ năm 2026 (quy định mới)

Từ ngày 01/01/2026, chính sách thuế cho thuê tài sản có thay đổi rất lớn, có lợi cho người dân.

Ngưỡng doanh thu chịu thuế:

- Doanh thu ≤ 500 triệu/năm: không nộp GTGT, không nộp TNCN

- Doanh thu > 500 triệu/năm: bắt đầu phát sinh thuế

Cách tính thuế TNCN:

Số thuế TNCN = (Doanh thu năm − 500.000.000) × 5%

Cách tính thuế GTGT:

Thuế GTGT = Doanh thu × tỷ lệ thuế GTGT theo ngành nghề

Ví dụ 6: Doanh thu cho thuê nhà năm 2026 là 900 triệu đồng.

- GTGT = 900.000.000 × 5% = 45.000.000

- TNCN = (900.000.000 − 500.000.000) × 5% = 20.000.000

Tổng thuế: 65.000.000 đồng.

3. Lệ phí môn bài

Năm 2025 là năm cuối cùng phải nộp lệ phí môn bài.

Từ ngày 01/01/2026, lệ phí môn bài chính thức bị bãi bỏ.

PHẦN 3: THỦ TỤC KÊ KHAI – CÁC BƯỚC THỰC HIỆN – LỖI HAY GẶP

1. Kê khai thuế cho thuê tài sản theo mẫu 01/TTS

Cá nhân cho thuê tài sản có thể:

- Kê khai theo từng kỳ thanh toán

- Hoặc kê khai theo năm dương lịch

Các bước cơ bản:

- Xác định loại hình: cho thuê tài sản hay lưu trú

- Xác định kỳ thanh toán theo hợp đồng

- Lập tờ khai mẫu 01/TTS

- Nộp hồ sơ qua HTKK hoặc Cổng Dịch vụ công Thuế

- Lưu lại hồ sơ, hợp đồng, chứng từ

2. Các lỗi người dân hay gặp

- Cho thuê ngắn ngày nhưng khai cho thuê tài sản

- Hợp đồng ghi một kiểu, khai thuế một kiểu khác

- Không tách rõ từng địa chỉ tài sản

- Nhầm ngưỡng 500 triệu là mức được trừ

Lưu ý rất quan trọng: Ngưỡng 500 triệu chỉ dùng để xác định có phải nộp thuế hay không, không phải khoản giảm trừ.

3. Lời khuyên thực tế

Nếu bạn đang cho thuê nhà, phòng trọ, căn hộ, hãy rà soát lại:

- Cách cho thuê thực tế

- Cách ghi hợp đồng

- Cách nhận tiền

Khai đúng ngay từ đầu sẽ giúp bạn tránh bị truy thu, tránh mất thời gian điều chỉnh hồ sơ.

Bài viết này mang tính hướng dẫn tổng quát. Với từng mô hình cụ thể, bạn nên đối chiếu kỹ hoặc hỏi tư vấn để làm đúng ngay từ đầu.